Mnoho podnikateľov sa zaoberá otázkou využívania vozidla v biznise hneď na začiatku podnikania. Vozidlo v biznise šetrí podnikateľom nie len čas, ale je to najmä výborný prostriedok na zníženie nákladov. Poradenská spoločnosť Accace, ktorá na Slovensku pôsobí v oblasti spracovania miezd, účtovníctva a daňového poradenstva, vám prináša prehľad ako postupovať pri odpočte DPH, výdavkoch na pohonné látky či iných výdavkoch súvisiacich s prevádzkou vozidla v prípade spoločností ako aj SZČO.

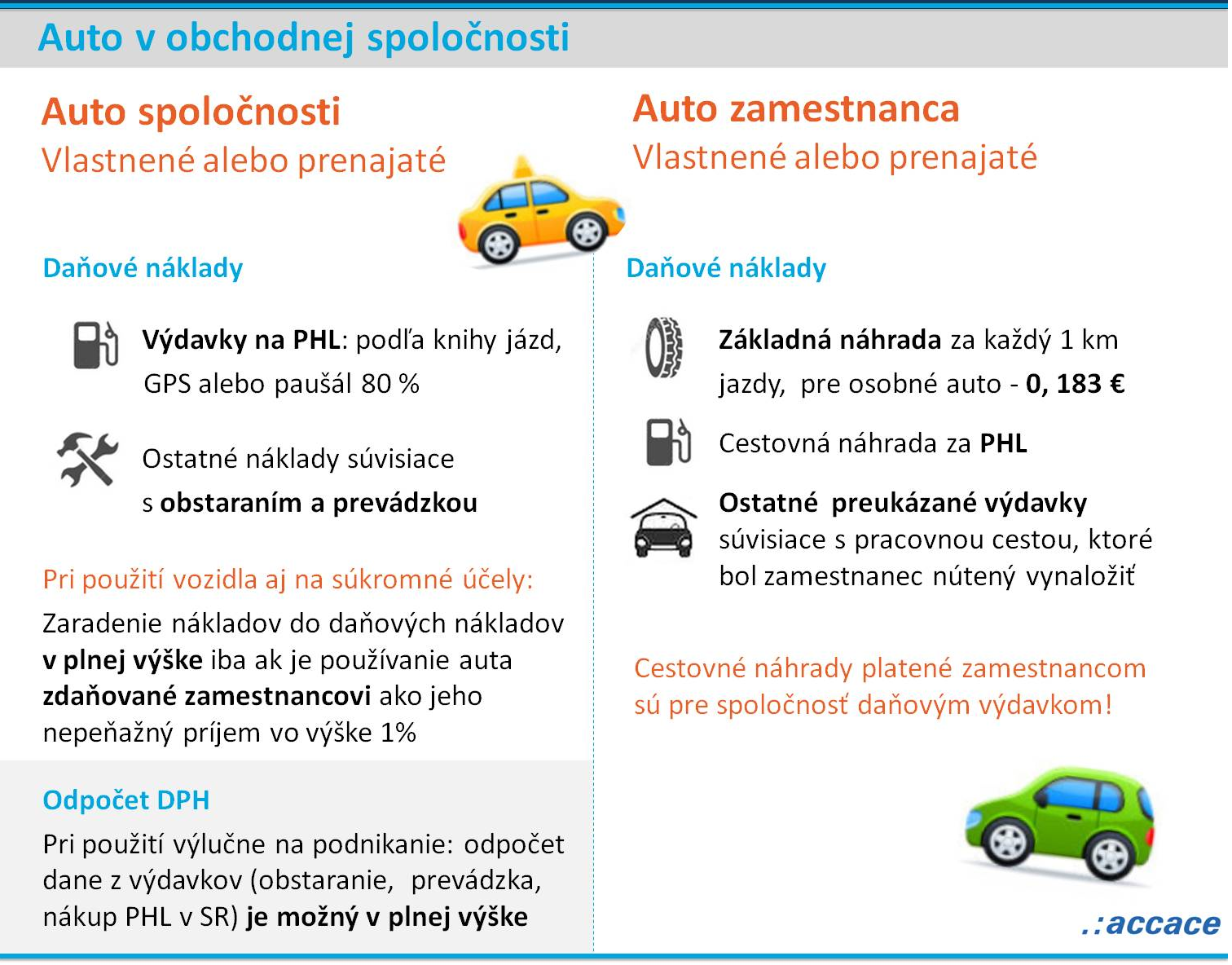

1. Auto v obchodnej spoločnosti

S používaním motorového vozidla pri podnikaní vznikajú spoločnostiam výdavky, ktoré je potrebné posudzovať z daňového hľadiska v súlade so zákonom o dani z príjmov. Toto posúdenie závisí najmä od skutočnosti, či sa jedná o vozidlo, ku ktorému má právny vzťah samotná spoločnosť alebo sa jedná o vozidlo zamestnanca.

1A. Vozidlo vlastnené alebo prenajaté spoločnosťou

Pri osobných automobiloch, ku ktorým má právny vzťah spoločnosť, sa jedná najmä o vozidlo vlastnené alebo prenajaté priamo spoločnosťou, ktorá ho následne poskytuje zamestnancovi. Pri takomto vozidle si môže daňovník uplatniť ako daňový náklad náklady na pohonné látky (PHL), ako aj a ostatné náklady súvisiace s obstaraním a prevádzkou vozidla.

Pri uplatnení nákladov na spotrebované PHL je možné si vybrať z 3 spôsobov preukazovania spotreby:

- Preukazovanie spotreby PHL podľa cien platných v čase nákupu - t.j. spotreba podľa knihy jázd

- Preukazovanie spotreby PHL na základe dokladov o nákupe PHL, najviac do výšky vykázanej z prístrojov satelitného systému sledovania prevádzky vozidla – t.j. spotreba podľa GPS

- Uplatnenie výdavkov na spotrebu PHL vo forme paušálnych výdavkov do výšky 80 % z celkového preukázateľného nákupu PHL primeraného počtu najazdených kilometrov - t.j. paušál 80 %

Výdavky súvisiace s prevádzkou vozidla

Okrem výdavkov na spotrebu PHL je možné si uplatniť aj ostatné výdavky súvisiace s prevádzkou vozidla, najmä výdavky na prenájom alebo obstaranie vozidla (formou odpisov), výdavky na opravy a údržbu, na poistenie (zákonné aj havarijné), daň z motorových vozidiel, diaľničné poplatky, poplatky za parkovanie a iné.

Ako upozorňuje Miloslav Jošt, daňový poradca spoločnosti Accace, „ak je vozidlo používané aj na súkromné účely, potom je do daňových výdavkov možné zahrnúť ostatné výdavky v plnej výške iba pod podmienkou, že súkromné použitie vozidla je zdaňované zamestnancovi ako jeho nepeňažný príjem vo výške 1%, resp. v zníženej výške v závislosti od veku vozidla.“

Odpočet DPH

Ak spoločnosť, ktorá je platiteľom DPH, využíva vozidlo výlučne na svoju podnikateľskú činnosť , môže si uplatniť odpočet dane z výdavkov súvisiacich s obstaraním a prevádzkou vozidla a z nákupu PHL v SR v plnej výške.

Pri odpočte DPH pri kúpe vozidla (odpisovaný majetok), ktoré sa bude používať na podnikateľské ako aj súkromné účely, sa môže daňovník rozhodnúť, či odpočíta daň v plnom rozsahu a následne bude odvádzať DPH na výstupe z bezodplatného dodania služby podľa súkromného použitia vozidla, alebo DPH, ktorá sa viaže na súkromné použitie, neodpočíta vôbec. „Túto druhú alternatíva považujeme za administratívne jednoduchšiu, keďže pri nej nevzniká povinnosť odvádzať DPH na výstupe zo súkromného použitia vozidla,“ doplnil M. Jošt.

Pri odpočte DPH z PHL a ostatných nákladov súvisiacich s prevádzkou vozidla, nemá daňovník takéto právo voľby a ak sú tieto plnenia použité na súkromnú spotrebu aj na podnikanie, DPH pripadajúcu na súkromnú spotrebu nie je možné odpočítať.

1B. Motorové vozidlo zamestnanca

Ak sa zamestnanec alebo konateľ spoločnosti písomne dohodne so spoločnosťou, že pri pracovnej ceste použije cestné motorové vozidlo iné ako vozidlo poskytnuté zamestnávateľom, patrí mu základná náhrada za každý 1 km jazdy a cestovná náhrada za spotrebované PHL. Môže sa jednať o vlastné motorové vozidlo zamestnanca, alebo napríklad aj o prenajaté alebo vypožičané vozidlo. Ako upozorňuje M. Jošt, „cestovné náhrady platené zamestnancovi sú pre spoločnosť daňovým výdavkom.“

Suma základnej náhrady pre osobné motorové vozidlá je stanovená v sume 0,183 eura za 1 km jazdy. Náhrada za spotrebované PHL sa uplatňuje podľa počtu najazdených kilometrov, ceny PHL platnej v čase jej nákupu a spotreby PHL uvedenej v technickom preukaze alebo v osvedčení evidencii cestného motorového vozidla.

Výdavky súvisiace s prevádzkou vozidla

Zamestnancovi vyslanému na pracovnú cestu patrí taktiež náhrada preukázaných potrebných vedľajších výdavkov, ktoré bol nútený vynaložiť v súvislosti s pracovnou cestou (parkovné a pod.). Aj tieto výdavky sú pre spoločnosť daňovo uznaným nákladom, ak preukázateľne súviseli s pracovnou cestou.

Odpočet DPH

Pri nákladoch, ktoré spoločnosť prepláca zamestnancovi vo forme cestovných náhrad, a ktoré zamestnanec obstarával vo vlastnom mene a na vlastný účet, nie je možný odpočet dane na vstupe na strane spoločnosti.

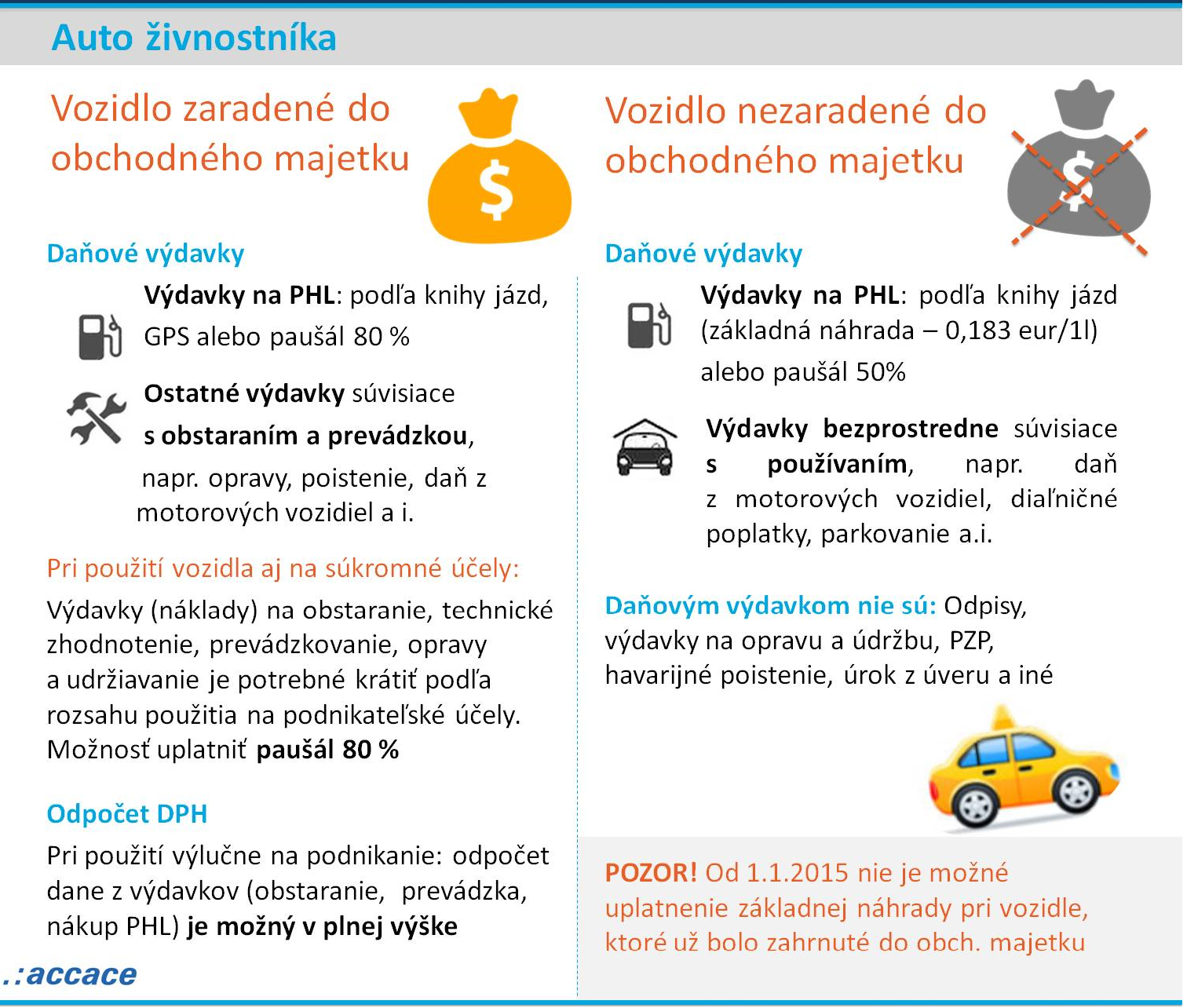

2. Auto pri podnikaní živnostníka

V prípade, že živnostník využíva osobný automobil na výkon činnosti v inom mieste, ako je jeho miesto pravidelného vykonávania činnosti, vznikajú mu výdavky, ktoré je potrebné posudzovať z daňového hľadiska v súlade so zákonom o dani z príjmov.

Pre rozsah daňových výdavkov je rozhodujúce, či vozidlo, ktoré daňovník pri podnikaní využíva, je alebo nie je zaradené v obchodnom majetku.

2A. Vozidlo nezaradené do obchodného majetku

Ak daňovník využije na cestovanie vozidlo nezaradené do obchodného majetku, môže uplatniť výdavky:

- do výšky náhrady za spotrebované PHL podľa cien platných v čase ich nákupu a základnej náhrady za každý jeden km jazdy – podľa evidencie jázd, pričom suma základnej náhrady je vo výške 0,183 eura za 1 km jazdy

- alebo vo forme paušálnych výdavkov do výšky 50 % z celkového preukázateľného nákupu PHL za príslušné zdaňovacie obdobie primeraného počtu najazdených kilometrov podľa stavu tachometra na začiatku a na konci príslušného zdaňovacieho obdobia pre každé motorové vozidlo samostatne. V tomto prípade, nie je živnostník povinný viesť evidenciu jázd.

„Uplatnenie základnej náhrady od 1.1.2015 nie je možné v prípade vozidla, ktoré u tohto daňovníka v minulosti bolo zahrnuté do obchodného majetku,“ upozorňuje M. Jošt.

Výdavky súvisiace s prevádzkou vozidla

Ak daňovník využíva v rámci podnikateľskej činnosti alebo inej samostatnej zárobkovej činnosti vlastné osobné motorové vozidlo nezaradené do obchodného majetku, môže do daňových výdavkov uplatňovať okrem uvedených výdavkov na spotrebu pohonných látok aj iné výdavky súvisiace s používaním vozidla, ako napríklad zaplatenú daň z motorových vozidiel, diaľničné poplatky, poplatky za parkovanie a iné. Ak však tieto výdavky súvisia aj s používaním vozidla na súkromné účely, nie je možné tieto výdavky zahrnúť do daňových výdavkov v plnej výške, ale iba vo výške prislúchajúcej pomeru použitia vozidla k tzv. pracovným cestám. „Žiadne iné výdavky súvisiace s predmetným motorovým vozidlom, ako napr. odpisy vozidla, výdavky na opravy a údržbu vozidla, zákonné poistenie vozidla, havarijné poistenie vozidla, úrok z úveru poskytnutého na obstaranie vozidla a podobne nie sú daňovými výdavkami, nakoľko vozidlo nie je zaradené do obchodného majetku daňovníka,“ dodáva M. Jošt.

2B. Vozidlo zaradené do obchodného majetku

Ak daňovník na cestovanie využije vlastné osobné motorové vozidlo zaradené do obchodného majetku, môže si podobne ako pri vozidle, ku ktorým má právny vzťah spoločnosť, vybrať z 3 spôsobov preukazovania spotreby PHL, a to zo spotreby podľa knihy jázd, podľa GPS alebo vo forme paušálnych výdavkov do výšky 80 % z celkového preukázateľného nákupu PHL primeraného počtu najazdených kilometrov.

V prípade výdavkov súvisiacich s prevádzkou a odpočtu DPH postupuje živnostník podobne ako obchodná spoločnosť pri vozidle vlastnenom alebo prenajatom spoločnosťou.

accace